囤房稅2.0 2024/7月上路!囤房稅是什麼?改革重點有哪些?各縣市囤房稅稅率懶人包

台灣房價年年增長的趨勢讓許多民眾越來越難以負擔買房的壓力,因此近年來政府為落實居住正義也陸續推出囤房稅來抑制過熱的房價,以及租屋補助、房貸補貼等政策。「房屋稅差別稅率2.0方案」確定將囤房(累進)稅率由現行的 1.5%~3.6%,調升至 2%~4.8%,將於 2024 年 7 月正式上路,2025 年 5 月正式課稅!

接下會介紹囤房稅2.0的差異以及如何進行初步試算,並近一步探討台灣潛在的房屋稅賦問題,也希望政府能夠提出更多具體的稅賦規劃以改善台灣房價居高不下的情況。

延伸閱讀:【青安貸款2.0 寬限期5年最長40年 新舊方案比一比】

| 限時優惠低利信貸方案推薦 | |||

|---|---|---|---|

台北富邦優惠信貸 |

滙豐信貸通路限定 |

|

|

|

優惠利率 |

首期0.01%,第2期起3.5%起 |

首期0.01%,第2期起2.54%起 |

首期0.01%,第2期起2.99%起 |

|

最高額度 |

500萬 |

800萬 |

500萬 |

|

手續費 |

通路限定 0 元 |

通路限定 0 元 |

3,000元起 |

|

APR |

2.61%起 |

2.46%起 |

3.30%起 |

|

推薦原因 |

有勞健保即可申請,富邦往來戶利率相對低 |

信用卡持卡3個月以上即可申辦,有穩定薪轉利率低 |

全站統計過件機率高,有收入證明即可申請 |

| 立即申請 | 立即申請 | 立即申請 | |

囤房稅2.0 稅率調漲至最高4.8%!

行政院院會於 2023 年 7 月 6 日審議「房屋稅差別稅率2.0方案」,確定將囤房(累進)稅率由現行的 1.5%~3.6%,調升至 2%~4.8%!此外,新制由「縣市歸戶」改為「全國歸戶」機制,也就是該持有人在全國所持有的房屋數量都會一併統計,這項機制將會影響許多囤房者。囤房稅2.0將於 2024 年 7 月上路,2025 年 5 月正式課稅,預估約36萬戶將增加稅賦。

| 項目 | 現行制度 | 2024 新制 (2023/07/06 拍板定案) |

| 歸戶方式 | 縣市 | 全國 |

| 囤房稅率 | 1.5~3.6% | 2~4.8% |

| 地方政府訂定差別稅 | 「可」訂定 | 「必須」訂定 |

儘管希望透過適當調整囤房稅率以落實居住正義,但為了針對自住、房屋釋出至租賃市場及繼承非自願共有或空置情形者調整房屋稅稅率,並酌降全國單一自住房屋等特定住家情形的房屋稅率!

| 項目 | 房屋情況 | 現行稅率 | 2024 新制 |

| 自住 | 全國單一自住房屋在一定金額以下 | 1.2% | 1.0% |

| 自住 | 自住3戶、社會住宅、公益出租人 | 1.2% | 1.2% |

| 非自住 | 出租且申報所得達租金標準 | 1.5~3.6% | 1.5%~2.4% |

| 繼承取得共有房屋 | 1.5~3.6% | 1.5%~2.4% | |

| 建商餘屋2年以內 | 1.5~3.6% | 2%~3.6% | |

| 建商餘屋2年以後 | 1.5~3.6% | 2%~4.8% |

囤房稅是什麼?

法律上雖然沒有囤房稅這個名詞,主要是依據「房屋稅條例」第五條的規定,針對擁有自住的住宅以外,還額外持有一定數量房地產的投資客,並依照他們所持有的數量多寡來額外加稅。主要希望可以降低「一人持有多屋」,發生大多數房屋集中在少部分人手上的情況。

目前現行的「房屋稅條例」規定,個人「自住」房屋若是三戶內則享有自助優惠稅率 1.2% ,但超過3戶數便會被課徵差別稅率,各縣市政府可自行設定最低 1.5%、最高 3.6% 的,也就是所謂的囤房稅,這部分會在2024年7月後進行調整,在2025年5月就會納入房屋稅進行課稅。

囤房稅試算

囤房稅跟房屋稅的試算方式是相同的,但政府制訂的囤房特別稅則會用差別稅率進行課稅。以下提供房屋稅的試算公式,也會實際帶大家試算囤房稅!

囤房稅=房屋評定現值*囤房(累進)稅率*持份比例*(課稅月數 / 12)

註:房屋評定現值可至財政部稅務入口網,以自然人憑證(已註冊之健保卡、工商憑證)查調現值

依據《房屋稅條例》的規定,台灣各縣市房屋稅包含:

- 「自住」&「非自住」的差別稅率

- 「非自住」持有數量的累進稅率(類似囤房稅的概念)

房屋稅差別稅率是什麼?

差別稅率主要只是針對「不同納稅人或課稅對象」,根據你的房屋分別是「自住」或「非自住」的使用差異而課徵高低不同的稅率。

自住使用及公益出租人的房屋稅稅率是1.2%,非自住使用則是依各縣市不同,稅率為1.5%~3.6%。

房屋稅累進稅率是什麼?

累進稅率是以「擁有的房屋數量」作為稅收課徵的基礎,當你擁有的房子越多,你所要繳的稅就會比持有較少的人來的多。換句話說,擁有越多,就要付出越多,也是累進稅率的存在意義,也就是所謂的囤房稅。

| 非自住房屋數 | 房屋評定 現值 | 囤房(累進)稅率 | 持份 | 課稅月數 | 應納囤房稅 |

| A戶 | 50萬 | 3.6% | 1/1 | 12 | 18,000 元 |

| B戶 | 35萬 | 3.6% | 1/1 | 8 | 8,400 元 |

| C戶 | 20萬 | 3.6% | 1/1 | 5 | 3,000 元 |

| 囤房稅總額 | 29,400元 | ||||

若以在台北市為例,假設小陳擁有 3 戶非自住用房屋,那小陳 3 戶非自住房屋都是以 3.6% 的房屋稅率來計算,因此3戶加起來要繳納的囤房稅為 19,350元。

另一個假設小黃只擁有 1 戶自住用住宅,那小黃就適用 1.2% 的自用住宅房屋稅。以小黃的D戶為例(小黃的D戶與小陳的A戶,假設條件相同),如果小黃的房屋適用 1.2% 自住稅率,那就只要繳納 6,000 元,和小陳的A戶的 18,000 元就差了 3 倍!

從試算過程可以發現,當擁有非自用住宅數量達到累進稅率所規定的非自住用住宅數限制時,該持有人所持有的非自住用房屋(自用住宅不算)都會依相同的囤房稅率進行計算。

延伸閱讀:【租屋補助開放申請 18歲即可申請】

各縣市現行囤房稅率整理

由於囤房稅屬於地方稅,因此地方政府可以決議該縣市中,所有權人持有房屋的數量之採用的稅率,現行的囤房數量計算方式是採「縣市歸戶」,無法反映房屋所有人全國持有房屋的全貌。每個縣市政府徵收的稅率都不太相同,目前僅有台北市(較嚴格)、宜蘭縣和連江縣採行累進稅率,其餘縣市並沒有採用累進稅率的機制,而多數的縣市都將非自住使用的房屋稅差別稅率以法定的最低稅率 1.5%來計算。

| 六都囤房稅率整理 | ||||||

| 戶數 / 縣市 | 台北市 | 新北市 | 台中市 | 桃園市 | 台南市 | 高雄市 |

| 2 戶以下每戶囤房稅稅率 | 2.4% | 2.4% | 1.5% | |||

| 3 戶以上每戶囤房稅稅率 | 3.6% | 3.6% | 2~3戶 採1.8% | 3 戶以下採 2.4% | ||

| 4 戶以下每戶囤房稅稅率 | 2.4% | 4~5戶 採2.4% | 4 戶以上採3.6% | |||

| 5 戶以下每戶囤房稅稅率 | 3.6% | 2.4% | ||||

| 6 戶以上每戶囤房稅稅率 | 3.6% | 3.6% | ||||

延伸閱讀:【房貸補貼3萬元 申請方式 資格一次看】

世界各國囤房稅比一比

| 台灣vs 各國囤房稅 | |||

| 台灣 | 韓國 | 日本 | 美國 |

| 2~4.8% (新制) | 擁有三棟以上房產 1.2% ~ 6% | 實際稅額額為兩者相加! 固定資產稅:稅基是房屋的「實價」,稅率為1.4% 都市計劃稅:按地段課徵,愈靠近市中心愈高,最高達0.3% | 地方政府自行訂定,大約為實際房價的1% |

台灣過去囤房稅的兩大問題

並非採累進稅率

對於擁有多房的投資客而言,是否採行累進稅率其實會有非常明顯的影響,而現在我國除了台北市、宜蘭縣、連江縣有設定嚴格的累進稅制,其餘縣市無論你擁有多少非自住用房屋,所課徵的稅率都是相同的!

不是以市價當稅基

即使採行「累進稅制」來降低囤房,因爲現今房屋稅、地價稅的「稅基」皆不是以「市價」做計算,所以實際上持有成本相較其他國家還是低很多。

台灣買房壓力山大?但持有成本太低?

通常會利用「房價所得比」來衡量一個國家或城市的房屋價格是過高甚至是不合理。該比率可以計算每個國民或市民在不扣除生活中各種開銷下的薪水,要多久才能透過存款買到一間房子。

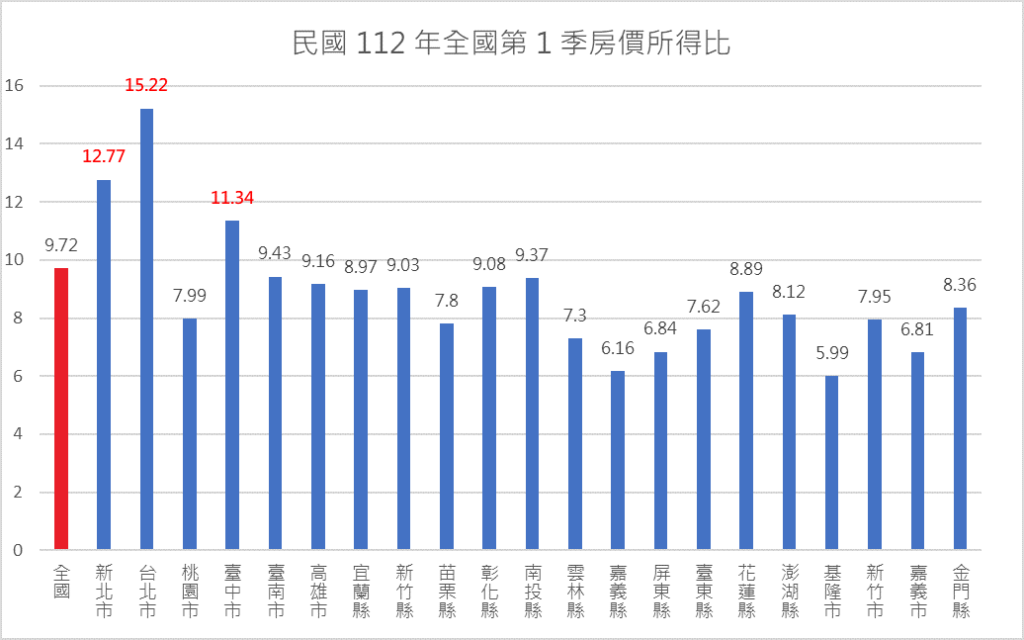

上圖為台灣2023年第一季經內政部提供全國各縣市的房價所得比數據經整理後的統計圖表,可以看到在台北和新北市的房價甚至高出全國平均1.3~1.6倍之多,也就是說要15年不吃不喝的情況下才有辦法在台北市買到房子,使得買房對於一般民眾來說更像是遙遠的夢想。

不過反觀在台灣持有房屋的成本卻相較其他國家來的低,目前台灣的房屋持有成本包含「持有稅賦」和「其他支出」,而其他支出會因在不同縣市及個人因素而有所不同。

其中佔房屋持有成本最高比例的「地價稅」跟「房屋稅」,由於台灣的房屋課稅的基礎並非使用市價,導致房價高但稅賦低的情形,為此也有研究指出,台灣的持有稅率實質上只有萬分之四(0.0004),這讓許多房產的投資客不停囤房,炒高房價,使台灣房價高漲的情況成為惡性循環。

囤房稅2.0常見問題

Q1. 囤房稅是什麼?

法律上雖然沒有囤房稅這個名詞,主要針對擁有自住的住宅以外,還額外持有一定數量房地產的投資客,並依照他們所持有的數量多寡來額外加稅。

目前「房屋稅條例」的規定,個人「自住」房屋若是三戶內則享有自助優惠稅率 1.2% ,但超過3戶數便會被課徵差別稅率,各縣市政府可自行設定最低 1.5%、最高3.6% 的,也就是所謂的囤房稅。

Q2. 差別稅率 vs 累進稅率

差別稅率:主要只是針對「不同納稅人或課稅對象」,根據你的房屋分別是「自住」或「非自住」的使用差異而課徵高低不同的稅率。

累進稅率:以「擁有的房屋數量」作為稅收課徵的基礎,當你擁有的房子越多,你所要繳的稅就會比持有較少的人來的多。換句話說,擁有越多,就要付出越多,也是累進稅率的存在意義,也就是所謂的囤房稅。

Q3. 囤房稅2.0甚麼時候上路?

囤房稅將於 2024 年 7 月正式上路,2025 年 5 月 正式課稅,預估約36萬戶將增加其繳交的房屋稅賦。

Q4. 囤房稅2.0有哪些差異?

新版方案確定將囤房(累進)稅率由現行的 1.5%~3.6%,調升至 2%~4.8%!此外,新制提出「全國歸戶」機制,也就是該持有人在全國所持有的房屋數量都會一併統計,以及各地方政府「必須」訂定差別稅。